Il big bazooka invocato da molti per difendere l'euro è stato finalmente impiegato dalla BCE che giovedì ha annunciato acquisti illimitati di obbligazioni di breve-medio termine dei paesi dell'eurozona in crisi. Draghi ha mantenuto le promesse di qualche settimana fa, lo spread BTP_Bund è in caduta libera dai massimi di fine luglio, l'euro ha guadagnato in due giorni quasi il 2% sul dollaro, aiutato nella sua corsa anche dai deludenti dati sul mercato del lavoro U.S.A. di venerdì che hanno convinto i mercati che la Fed annuncerà un nuovo programma di quantitative easing al termine della prossima riunione del 12-13 settembre (...mah...io non ne sarei così sicuro, con le elezioni alle porte e il rischio di sentirsi accusare di fare campagna elettorale a favore di Obama...). Sempre che le decisioni della Corte Costituzionale tedesca sulla legittimità dell'ESM non rovini la festa dei mercati prima ancora dell'annuncio della Fed. Secondo Luigi Zingales che scrive sul Sole 24 Ore di oggi, la fretta di Draghi di annunciare il piano di acquisti illimitati delle obbligazioni è un modo di forzare la mano dei giudici costituzionali tedeschi:

L'unico aspetto sorprendente dell'annuncio di Draghi è che sia avvenuto prima della decisione della Corte costituzionale tedesca sull'ammissibilità dell'Esm. È sorprendente perché Draghi si espone fortemente: se la Corte suprema boccia l'Esm, il suo piano di intervento crolla e con esso i mercati. Perché Draghi si è arrischiato adesso invece di aspettare dieci giorni? Alcuni sostengono che Draghi abbia avuto rassicurazioni sull'esito della decisione. Io, invece, penso che abbia giocato preventivamente per influenzare la decisione. Da un lato, la paura dei tedeschi è proprio quella di dover finanziare senza fine i deficit degli Stati prodighi. Un meccanismo chiaro che limiti questi rischi riduce il rischio che la Corte si opponga. Dall'altro, rassicurando i mercati prima della decisione, Draghi alza la posta in gioco. Se la sentono i giudici tedeschi di bocciare l'Esm, quando la loro decisione potrebbe avere un effetto catastrofico immediato sui mercati?

Funzionerà la scommessa di Draghi? Mi azzardo a dire che, per quanto riguarda la Corte tedesca, la risposta è sì. Meno ovvia è la risposta per quanto riguarda i mercati. Troppe volte abbiamo visto l'euforia dell'annuncio scontrarsi con la realtà dei fatti. Ma c'e una grossa differenza. A luglio Draghi aveva per la prima volta pronunciato la frase magica: "Whatever it takes". Giovedì ha declinato questa frase con l'altra parola magica nel linguaggio dei banchieri centrali: "Illimitato", l'intervento della Bce sarà illimitato. Questa combinazione massimizza la probabilità che il meccanismo funzioni nell'allentare la pressione del mercato. Ora spetta a noi italiani non sprecare l'opportunità. Di certo possiamo solo dire che Draghi sa far bene il suo mestiere. Se non portasse sfortuna, mi verrebbe da chiamarlo "Maestro".

Questa settimana la migliore performance è stata messa a segno dalle azioni dell'eurozona, con un bel +3,9%. Ancora meglio hanno fatto i mercati italiano e spagnolo (+6,2%): addirittura l'indice Ftse Mib ha guadagnato il 6,7% (trascinato dalle banche...) e così si trova finalmente in territorio positivo da inizio anno (con un progresso del 6,8%). Le azioni italiane hanno messo a segno un rally davvero memorabile negli ultimi 40 giorni, un +30% che la dice lunga sugli eccessi di pessimismo (prima) e forse anche di ottimismo (oggi) che dominano i mercati in tempi di incertezza e di crisi.

I timori che le banche centrali monetizzino il debito sia in Europa che negli U.S.A. stanno alimentando anche un rally dei metalli preziosi: il future sull'argento (in USD) ha guadagnato il 20% in un mese, quello sull'oro il 7,8% e quello sul platino il 13%. Molto bullish anche alcuni prodotti agricoli: il succo d'arancia (+11,7% in un mese), i semi di soia (+10,1%) e il cacao (+9,4%).

La strategia che investe negli asset con tendenza di medio periodo positiva questa settimana ha segnato un progresso pari allo 0,7%. Nel 2012 il rendimento finora è stato pari al +7,2%. Positivo il 2009 +11,7% e il 2010 con un rendimento pari al +12.1% leggermente negativo invece il 2011 con un -3,3%. Il rendimento composto annualizzato dal 1 gennaio del 2009 ad oggi è pari al +7,3%, con un massimo drawdown del 9,2% e volatilità 10,2%.

La tabella qui sotto riassume il profilo rischio/rendimento delle tre strategie negli ultimi 3 anni:

Nella figura è raffigurato l'andamento di un euro investito nelle tre strategie dal 3 gennaio 2009 ad oggi.

E' bene ricordare che i rendimenti calcolati non tengono neppure conto dei costi di transazione e del prelievo fiscale. Mi preme comunque sottolineare che le analisi e le simulazioni descritte in questo blog sono da considerarsi sempre e comunque risultati teorici e relativi al passato. Chiunque decidesse di utilizzare le strategie descritte o qualsiasi altra informazione tratta da questo blog per decisioni di investimento se ne assume completamente la responsabilità.

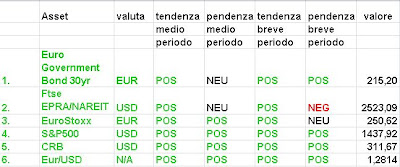

Tutti gli asset hanno la tendenza di medio periodo positiva: ai cinque della settimana scorsa si è aggiunto il cambio euro/dollaro. Tutti gli asset hanno la tendenza di breve periodo positiva.

Il rally delle borse europee ha permesso all'indice Eurostoxx di sorpassare l'indice SP500 nella classifica degli asset e di occupare al suo posto la terza posizione. Invariato dunque il portafoglio della strategia top2 (che dividerà il capitale in due parti uguali tra l'indice immobiliare globale e le obbligazioni governative dell'eurozona) mentre nel portafoglio della strategia top3 le azioni europee prendono il posto di quelle americane: il capitale sarà quindi diviso per 1/3 nell'indice Eurostoxx, per 1/3 nelle obbligazioni trentennali dell'eurozona e il rimenente 1/3 nell'indice immobiliare globale. Invariato anche il portafoglio della strategia che investe negli asset che hanno una tendenza di medio periodo positiva e che questa settimana divide il capitale in cinque parti uguali: le materie prime, l'indice immobiliare globale, l'indice SP500, le obbligazioni trentennali dell'eurozona e l'indice Eurostoxx. Potrebbe essere utile per ciascuno di questi portafogli coprire almeno parzialmente il rischio di cambio per la parte di allocazione esposta al cambio euro/dollaro (cioè al 50% per la top2, al 33% per la top3 e al 40-60% per la strategia tendenza di medio periodo positiva).

In questo post trovate le risposte ad alcune delle domande più frequenti relative alla metodologia che utilizzo per la costruzione della tabella e dei portafogli che aggiorno settimanalmente.

In questo post ho descritto quali ETF negoziati a Milano replicano (in positivo o in negativo) gli indici che sono settimanalmente tracciati qui su Alfaobeta. Se volete fare delle analisi da soli, in questo post ho spiegato come procurarsi gratuitamente le serie storiche dei prezzi e dei NAV degli ETF mentre qui potete trovare qualche informazione sui costi di transazione nel mercato dei cambi.

Ecco l'aggiornamento al 7 settembre 2012.

Nessun commento:

Posta un commento